楽ラップ口座申込完了までのフローと煩わしい部分まとめ

まっさらな状態から楽ラップ申込完了(要は資産を持てるまで)までにかかる手続きは基本的には流れに身をまかせるだけなので、簡単です。

ただ、手続きに必要なものがあったり、幾つか選択を迫られる場面があったりと煩わしいと思う様な場面もチラホラ…

そこで、楽ラップ開設完了までのフローと解説し、煩わしいと思う部分を先にまとめておきましたので、楽ラップ開設を考えている方は事前に御確認ください。

楽ラップは、最初から最後まで、下記の3つのフローで完結します。

- 最初にして最大の壁「口座開設」

- 楽しく受けられる「無料診断」

- 最後の確認「投資一任契約」

これらのフローを画像付きで紹介してみますね!

楽ラップ解説の最初にして最大の壁「楽天証券の口座開設」

別に先に無料診断を行ってしまってもいいのですが、しんどいことは先回り、野球部の顧問にも「迷ったらしんどい方へ!」と言われて育った私ですから、最初にして最大の壁である口座開設を先に行ってしまいましょう。

では、なんの口座開設をすればいいの?と思いますよね。楽ラップは楽天証券のサービスであることから楽天証券の口座をまずは開設しないと取り引きできません。

Web上で口座開設の申込と個人情報を入力したまではいいのですが、いざ自分の画面にログインするにはIDとパスワードが必要で、このIDとパスワードは後日郵送となるのです。

ただ、ネット証券の中でも楽天証券は比較的早く口座開設は完了します。楽天証券サイトの「口座開設」ボタンをクリックすれば、あとは画面の指示に従って入力して行けば5分ほどで完了するんですね。流れはこんな感じです。

楽ラップのサイトへアクセス

楽ラップサイトへ行き、サイト上部にあるオレンジのこちらのボタンからできるので一度サイトをご覧になってみてください。

参照:楽ラップ

もし楽天市場などの「楽天会員」である場合はかなり手間が省けるので、楽天会員のIDをお持ちの方は準備しておいたほうがいいです。

なお、「申し込むかどうかは無料診断を試してから。」という方はもちろんそれも可能です。無料診断完了画面に口座開設へのボタンが出ますのでそのまま「無料診断」⇒「口座開設」の順番で進めましょう。

楽ラップ口座開設時に準備しておくもの

数はそれほど必要なく下記の3点だけになります。

- 本人確認書類

- スマホ(携帯電話)※本人確認書類を撮影するため

- マイナンバーカード(後日記入)

- 楽天会員iD(なくてもOK)

難しい手続きは必要ないのですが、本人確認書類を写メで撮影してアップロードするという作業が発生します。ただ、管理画面通りに進めばなんの問題もないと思いますよ!

準備物として、マイナンバーの準備は結構面倒くさいです…「手元にない!」なんて人もいるかと思いますが、ない場合はすみやかに再発行しましょう。

楽天証券の口座開設方法については、楽天証券口座開設方法の解説ページにて画像付きで全フローを紹介しているので、不安な方はご覧ください。

マイナンバーは郵送物が来るまでのまに行えばいいので、楽ラップの口座開設時までには必要と覚えておくようにしましょう。

楽しく受けられる「無料診断」

ここまできたら、あとは本当に簡単な作業です。口座開設が済んだら無料診断を受けましょう。口座がなくても受けられるので開設前に試しに受けるというのも一つの手かもしれませんね。

楽ラップのサイトから「無料診断」ボタンを押すだけですぐに質問が開始されます。

15個の出題される無料診断は素直に答えるべし

質問は4択のものが15問用意されていて、基本的な属性を質問(性別や年代など)から、「福袋が出ていたら買いますか?」など、一見投資には関係のないようなものまで幅広く出題されます。

ただ、回答に難しいと思うような問題はほぼ0(ゼロ)ですね!

「好きな色は?」「病気になったらどうしますか?」

などといった、小学生でも答えられるような問題が続きますので、童心に帰って解答しましょうw

この答えによりライフステージやどのくらいリスクを取れるか、潜在的な部分も含めて分析しているのですね。

すぐに病院に行く人は堅実、放っておく人はリスク許容度が高いのような分析なのでしょうか?好きな色についても心理学的な要素が含まれていそうですね。

なお、何度か試してみましたが、これらの質問に極端に逆の答え方をしてみても、診断結果が真逆になるみたいなことはないようです。

楽ラップが向いていない3つの投資家タイプページでも触れましたが、ある程度の安全性を確保しているため、「あなたはほぼギャンブラーです。外国株式100%で攻めましょう」のような診断結果は出ません。

ご安心(?)ください。

診断結果では想定リターンを頭に入れておく

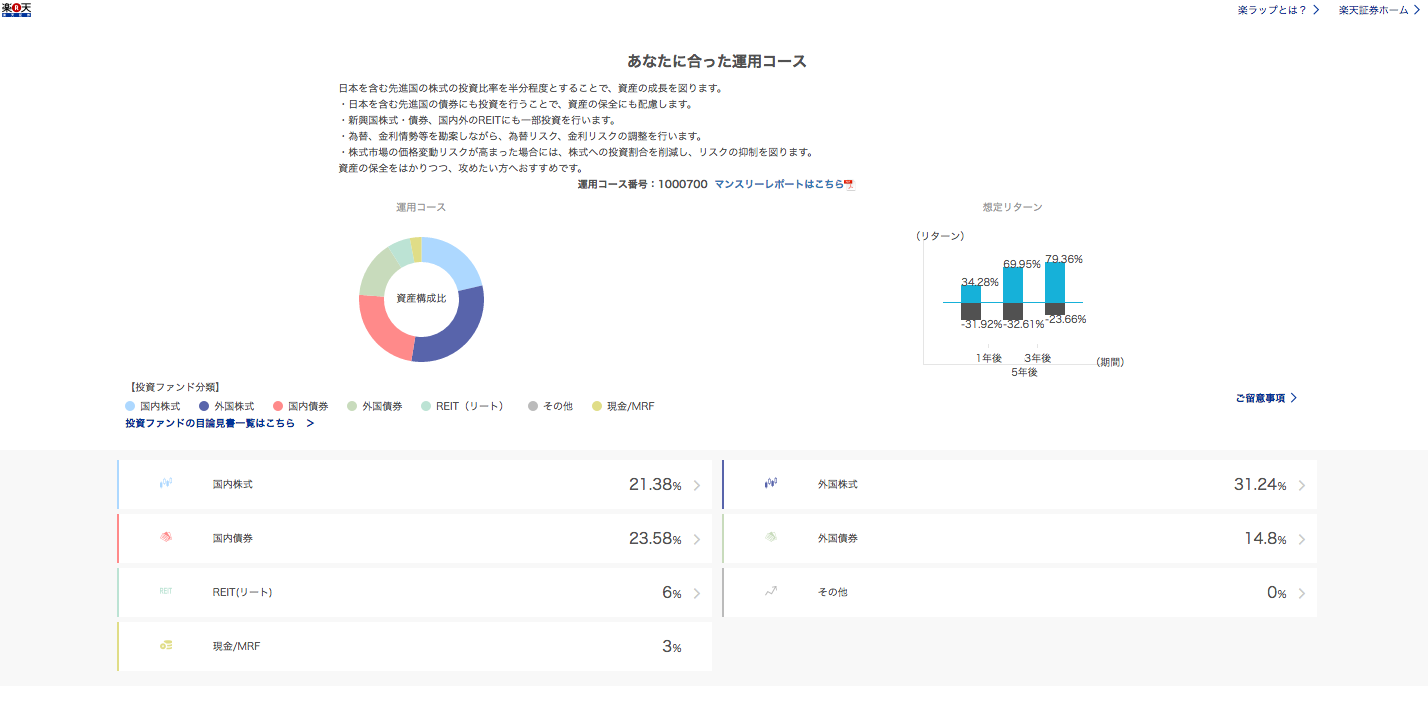

質問に答え終わると「診断結果」が表示されます。

「診断結果」では診断した結果、最適と判断された資産の割合が表示されます。問題なければそのまま契約画面(口座がない場合は口座開設)へと進みます。

正直何をみればいいかわからないという方が多いと思いますが、このページでは、なお「想定リターン」という項目を見るようにしましょう。

「想定リターン」については「1年後」「3年後」「5年後」の資産状況のシミュレーションが出てきます。

想定リターンは、楽ラップの運用において、最大でこのくらい損するかも、ただ最大でこのくらいの利益が出るかもという意味合いですが、当然、資産を増やすことを目的に運用するため想定の損失よりも想定の利益のほうが大きくなっています。

ただ、これは「このくらい目指して頑張ります」といい加減に設定しているものではなく運用資産の過去のパフォーマンス(実績)から算出しているものと思われるので、ある程度参考にする価値はあるでしょう。

診断結果としてリスクを取れると分析されれば「株式」や「外国」の資産割合が大きくなり、想定リターンの幅も大きくなる傾向があるようです。

後で修正(再診断)もできますが、ここで今後の運用方針が決定されるわけですね。

最後の確認「投資一任契約」

口座開設、無料診断が終わっていればすぐに申込画面へと移ることが出来ます。

申し込み画面はこのような感じです。

申込画面では下記3つを決定します。

- 申込金額(10万円~)

- 口座区分

- 手数料コース

これらを設定し、契約書に同意して申込完了となります。では、それぞれがどの様なものなのかも説明しておきますね。

申込金額(10万円~)

預ける金額ですね。お試しであれば10万円でも全然ありだと思います。

普段の値動きがどの程度なのかがわかりますから。最初は無理のない金額を入力しましょう。

口座区分

「特定口座」「一般口座」を選択します。特に理由がなければ「特定口座」で問題ないかと思います。特定口座と一般口座の違いは下記になります。

- 特定口座

税金とか損と利益の相殺とかめんどくさい管理は証券会社がやります。(お金はかかりません)

- 一般口座

株や投資信託以外にもいろいろと収入や課税対象があり自分で確定申告して税金を納めている人向け

基本的には投資初心者の方にそういう方は少ないかと思いますので何も思い当たらなければ「特定口座」を選びましょう。

手数料コース

楽ラップには手数料コースが2種類用意されています。「固定報酬型」と「成功報酬併用型」です。この2つもそれぞれ説明しますね。

- 楽ラップの固定報酬型について…

利益が出ようが損をしようが運用額(資産額)に対して一定で手数料がかかるコース。

具体的には、運用額の最大0.702%(年率)+ファンド費用がかかるコースとなります。

- 楽ラップの成功報酬併用型について…

成功報酬併用型は、基本となる手数料が固定報酬型に比べて安く設定されており、利益が出た場合のみ追加で手数料がかかるコースです。

具体的には、運用額の最大0.594%(年率)+ファンド費用がかかり、追加で利益に対して5.4%かかります。

なお、「ファンド費用」というのは投資している商品に対してかかる費用であり、商品によって異なるため一概には言えませんが概ね0.1%~0.4%ほどかかります。

どちらのコースにしても、ざっくりいうと楽天証券が掲げている通り、運用額の1%程度かかっていると考えておけばよいでしょう。

では「固定報酬型」と「成功報酬併用型」ではどちらを選べばよいのでしょうか?これについては「固定報酬型」をお勧めいたします。

「損してる上に手数料を払うなんてバカバカしい!」と思う方は「成功報酬併用型」を選んでももちろん構いません。

しかし、運用はギャンブルではないので、利益が出た場合のことを積極的に考えるべきだと思います。(もちろん増えるつもりで申し込むわけですからね)

楽天証券の診断を信用する前提で考えると、診断結果の中に「想定リターン」というものが出ています。これはおそらく過去の運用実績から出しているものだと思いますが、どのくらいの利益(あるいは損)が予測できるかの範囲が算出されています。

例えば「5年後」時点で-20%程度から+70%前後で算出されているとします。この想定のちょうど真ん中で着地したとしても、+50%です。そうすると、「固定報酬型」でかかる手数料が0.702%に対して、「成功報酬併用型」でかかる手数料は0.594%+2.7%かかることになります。

仮に100万円預けていると、5年後に50%増えて150万円になったのに対して、「固定報酬型」では10,530円、「成功報酬併用型」ではなんと49,410円かかる計算になります

損をした場合でもここまで大きく差が開くことはまずないので、利益が出た場合を優先的に想定して固定報酬型を選ぶことをお勧めします。

ただ1点、成功報酬併用型のメリットを付け加えるとすると、利益が出た場合にかかる税金というのは手数料を差し引いて考えられますので、かかる税金は固定報酬型に比べて多少抑えられます。

ただそれを踏まえても固定報酬型の方が金額としてのメリットは大きい場合が多いと思いますのであくまでも基本的には固定報酬型を選んで問題はないでしょう。

以上を入力して申し込み完了です!

あとは資産が増えるのを待つだけですw 運用が楽しみですね!

Writer Profile