ウェルスナビと楽ラップを比較。損失が少なくて解約する必要がないのはどっち?

(2021年2月16日更新)

ウェルスナビ(WealthNavi)は、2021年2月に口座預かり資産が3,700億円を突破した人気ナンバー1のロボアドバイザーサービスです。

2017年1月に確認した実績では75億円、2018年頭には600億円突破だったので、物凄い勢いで契約者数が増加していますね!

しかし、2018年12月の株価の大暴落により、一気に損をした方が続出…ウェルスナビで「損」をしたという声も多数見られるように。。

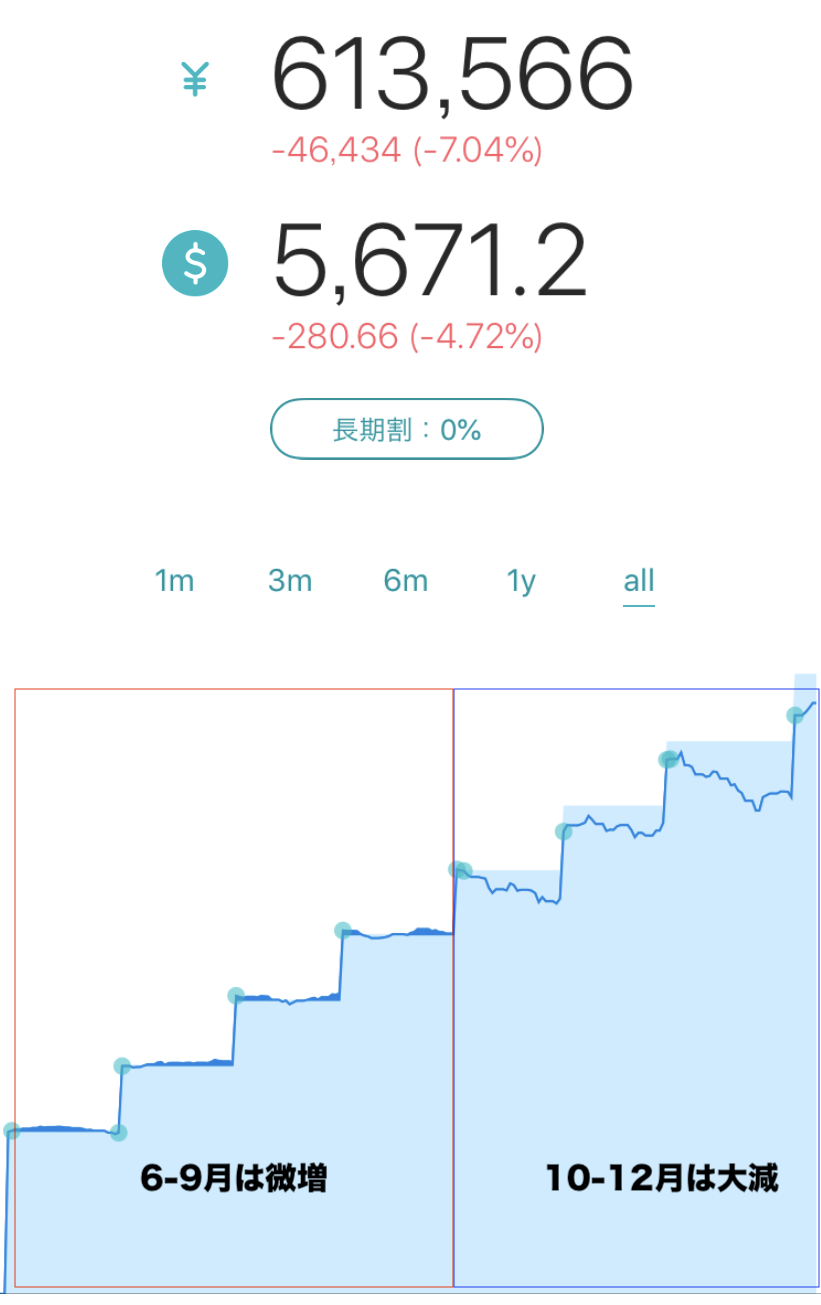

私も、2018年6月からウェルスナビ(WealthNavi)で毎月7.5万円の積立運用をしていましたが、12月にはなんと-7.04%という大損状態に…

では、この時期、他のロボアドサービスと比較するとどうだったのか?

楽天証券が提供しているロボアドサービスでは、実質2位の楽ラップ。

こちらは10万円だけいれて運用していますが、大暴落があった2018年12月の実績をみると、大暴落時でも利益がでている!

結論を先に言うと、楽ラップの投資先商品に比べてウェルスナビ(WealthNavi)はリスクの高い投資先が多いため、暴落が発生すると損をしやすいのです…

ですので、リスク少なく運用したい人にはウェルスナビ(WealthNavi)ではなく、楽ラップの方がおすすめです。

では、なぜそう言えるのか?

このページでウェルスナビ(WealthNavi)と楽ラップを比較。

- 私が実際に利用していた際の運用実績

- 手数料

- 損失時のリスクヘッジ

- 投資先商品

損失が少なく、解約する必要がないのはどちらなのかを考えてみました!

2018年12月以降の運用実績では、ウェルスナビは損をしたという結果に

自分の大事なお金を任せる訳ですから、一番気になるのはどちらが損をしにくいのかという点ですよね。

先ほど説明した通り、2018年12月を転機に株価が暴落し、資産運用している人は大きな影響を受けています。

そこで、2018年12月以降の運用実績を公開しているウェルスナビの口コミを確認してみたところ、5件の口コミがヒットしそのすべてがマイナス報告で、平均損益率はマイナス8%という結果になっていました。

2018年12月以降のウェルスナビ(WealthNavi)の口コミの詳細については、こちらのウェルスナビの評判ページでまとめているのでご覧ください。

一方、楽ラップは私が運用実績をこちらにまとめていますが、半年で8%の利率を達成し、1年では11.18%を記録し、2年で13%の利益を達成しました!

大暴落があった2018年12月以降も資産は減少しましたが、まだまだプラスをキープできている状態です。

これだけをみると、株価の暴落に弱いのがウェルスナビ(WealthNavi)、突然の暴落にも対応できるのが楽ラップということがわかりますね!

では、実績以外の側面はどうなのか?

運用手数料についても楽ラップとウェルスナビで比較してみます。

ウェルスナビ(WealthNavi)の手数料は最大1.14%と楽ラップより10%以上高い

ロボアドサービスはお金を預けてボランティアで運用してくれているのではなく、手数料が取られます。

この手数料は、各ロボアドサービスによって違います。

せっかく、運用によって任せたお金が利益を出したとしても、手数料が高ければ意味がないので、この手数料もしっかり確認しましょう。

ウェルスナビ(WealthNavi)の手数料は預かり資産の1.0%+α(年間・税別)です。

「+α」はウェルスナビ(WealthNavi)の投資商品である「ETF」の経費として商品の値段に反映されています。(こっそりこれだけ価格が下がっているということです)

計算すると、実質負担は最大1.14%なので100万円(最低投資金額)預けると年間で11,400円手数料がかかることになります。

一方、楽ラップの手数料は0.99%(最大)。100万円預けた場合手数料は9,900円なので、ウェルスナビ(WealthNavi)1,500円ほど手数料が安くなります。

たかが1,500円、されど1,500円。

同じ投資するだけで、年間1,500円ずつ差が開いていくというのは、大きな差があると私は思いますね!

最低申込金額はウェルスナビ(WealthNavi)も楽ラップも10万円

楽ラップもウェルスナビも千円だけとはいきません。

最低申込金額が設定されているんですね。

過去はウェルスナビ(WealthNavi)は100万円楽ラップは10万円とかなり大きな開きがありました。

ウェルスナビ(WealthNavi)の公式サイトでももともとはこのように記載があったのですが、

ゴールを単なる夢ではなく現実的な目標とするためには、スタート地点である投資額が重要です。そのため、WealthNaviでは最低投資額を100万円に設定しています。

参照:手数料・最低投資額について|WealthNavi(ウェルスナビ)

今はこの様に変更されています。

ゴールを単なる夢ではなく現実的な目標とするためには、スタート地点である投資額が重要です。そのため、WealthNaviでは最低投資額を10万円に設定しています。

ん?最初のコンセプトはどこにいったww夢だの現実だのという言葉が妙に安っぽく見えてしまうのは私だけでしょうかw

ちなみにSBI証券を通じて運用できるWealthNavi for SBI証券は30万円からとなっております。もともとは「ウェルスナビで100万円投資できない人はSBI証券で!」という切り口だったはずですが、すっかり変わってしまってる。。

ウェルスナビの最低金額の変遷をおさらいするとこのような流れに。

- サービスリリース時:100万円

- 2017年6月〜7月まで:30万円ではじめられるキャンペーン

- 2018年1月:10万円

- 積立の場合は1万円~

楽ラップもウェルスナビも最低金額はかわりないという結果ですが、「うーん」と私は思っているということですw

市況が大きく変わった時の対応はウェルスナビも楽ラップも変わりない

株価が暴落した時など、何か大きな動きがあった時に特別な対応はあるのか?

投資初心者であれば不安な気持ちになるので、なにかアラートを一報もらえると嬉しいですよね。

2018年の2月上旬に、株価が大暴落したことがあったのですが、ウェルスナビからは緊急メールがきました!

内容は、株価暴落時でも長期で積み立てて分散していれば問題ないですよというような内容で、専用の記事まで用意している準備ぶりでした!要は不安になっている投資家に「大丈夫ですよー」というメッセージですね。

運用内容は何も変わらないのですが、このような配慮は好感がもてます。

一方、楽ラップは、楽天証券のLINEアカウントからメッセージが届きました。

内容はウェルスナビと似ていて、株価の暴落について特集を組んだものの紹介でした。こういう情報に気づくためにもお友達になっておいて損はないかもしれませんね。

結果としては、どちらも緊急の市況の落ち込みに対して、何らかのアプローチをしてくれるということは覚えておきましょう。

ウェルスナビ(WealthNavi)は投資初心者でもわかりやすく簡単で親切な申し込みフロー

では、ここまでみてウェルスナビ(WealthNavi)いいじゃないか!という方。次は、申し込みになります。

証券会社の窓口開設あるあるですが、申し込みまでのフローが非常にめんどくさく、途中で「もういい!」と投げ出す人がいるのも事実です。

そこで、ウェルスナビ(WealthNavi)はどうなのか?実際の申し込み画面のキャプチャを貼り付けながら説明します。

ウェルスナビ(WealthNavi)の診断は6問で、そのあとリスク許容度(どれくらいリスクを取った「攻め」の投資ができる人なのか)を5段階で測定され、資産配分が表示されます。

つまり資産配分パターンは5種類のみ用意されており、そのいずれかに当てはめてくれるようです。

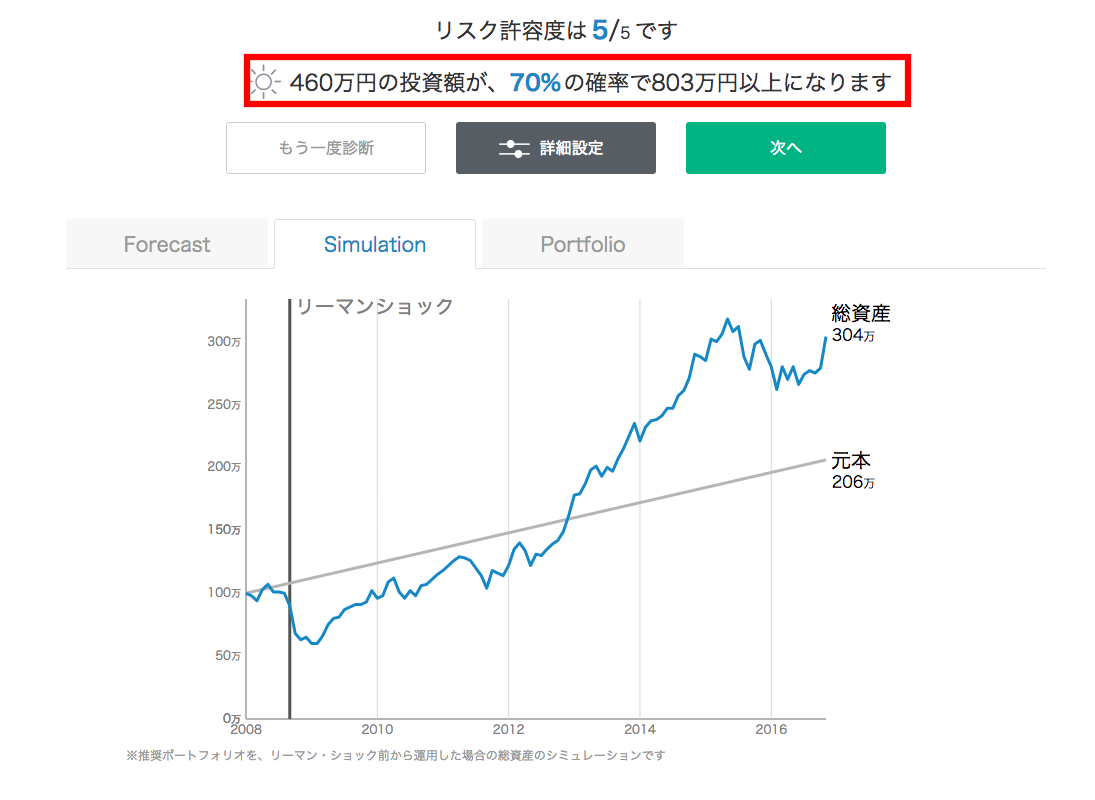

6問回答するとこのようなシミュレーションがでてきます。楽ラップは質問数が16問ですが、どちらも非常に簡単な質問に答えるだけなので、大差はないといえます。

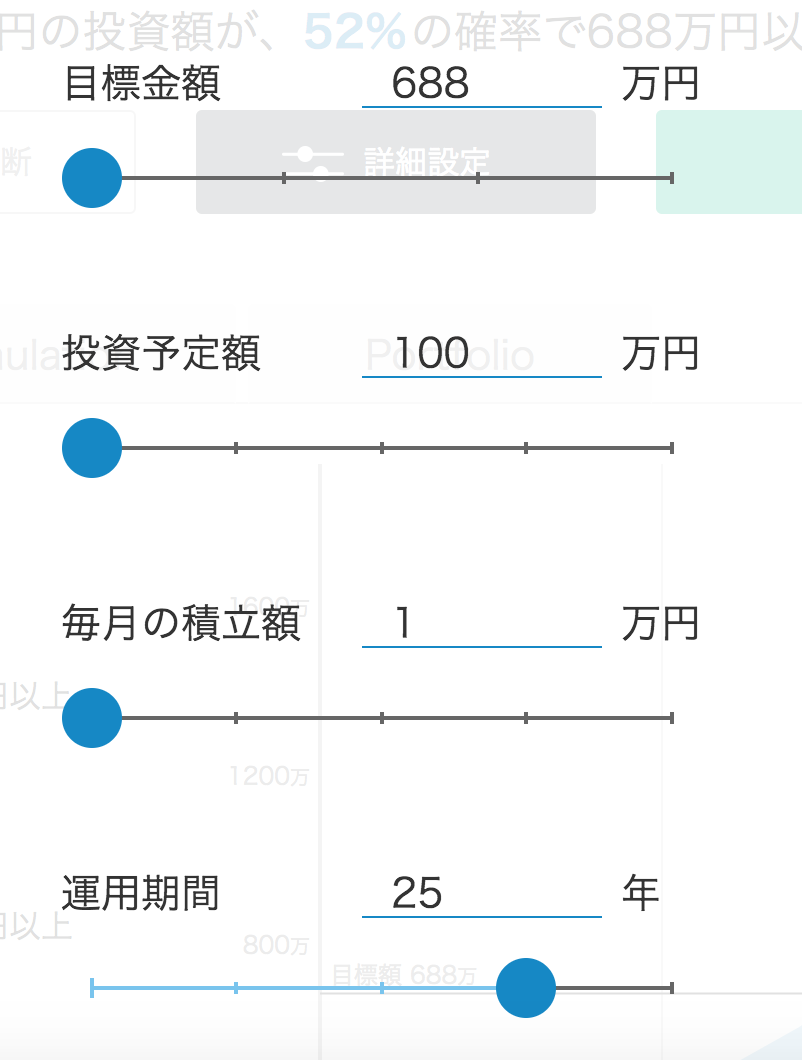

ウェルスナビ(WealthNavi)申し込みフォームで親切だと感じたところは、診断完了後上記画像のように、「いくら(投資額)がどれだけの確率でいくら(運用金額)になります」と教えてくれるところです。

さらに診断された結果が思っていた内容と違っていた場合は、毎月の投資額や運用期間・目標金額によって逆算して表示されるので、「いくら貯めるにはいくら必要で、どれくらいの確立で達成できるのか」が計算できるようになっています。

画像が透けているのは見えにくくて少し残念ですが、興味のある人間にとっては、これはラップサービスを使わないとしても便利な機能です、実際私も楽しくてしばらく色々といじってしまいました。

申し込むまでの難易度は楽ラップもウェルスナビ(WealthNavi)も変わらないような気がしますが、申し込みまでの親切さでいうとWealthNavi(ウェルスナビ)の方が親切な機能がついているといえますね。

ちなみに、楽ラップ要する楽天証券も口座解説はめちゃくちゃ簡単です。

携帯と免許証があれば5分で完了するので、これはどちらも簡単という評価になりますかね!

投資先商品を比較すると、ウェルスナビ(WealthNavi)の方が積極的な(=ハイリスク)な運用をしている

(これ以降については、すでに投資経験のある方に向けた内容になります。)

ウェルスナビ(WealthNavi)と楽ラップでは投資先商品が大きく違います。特に楽ラップとは大きく4点違うので、これらを比較してみます。

WealthNavi(ウェルスナビ)の投資商品は海外ETF

WealthNavi(ウェルスナビ)の投資商品は「海外のETF」となっています。(「THEO(テオ)」と同じ)ETFも「投資信託」にはなるので基本的にはそれほど差はないのですが、海外の商品なので為替の影響を大きく受けることになります。

株式比率が高い

楽ラップに比べて「株式」の比率が高いのが特徴です。株の中でも楽ラップが「国内株」・「外国株」と区分分けしているのに対してウェルスナビは「米国株」「日欧株」「新興国株」と分けています。株式中心の運用となれば当然、値動きは大きくなりますのでより「

攻めた」投資ができる反面、値下がりのリスクも少し高まります。 いわゆる「ボラティリティ」(値動きの幅) が大きくなりそうです。 日本株とヨーロッパ株の扱い

「日欧株」

と日本の株とヨーロッパの株をひとまとめにしているので、 日本の株の比率は低くなりますね。 海外の株の比率が高くなればこちらは「為替」 の影響を受けやすくなるのでこれも値動きを大きくする要因となり ます。 金の投資有無

投資商品の大きな違いとして「金」に投資しているか否かもあります。楽ラップの投資先のリストには、コモディティと呼ばれる金を含む商品への投資はされていませんが、ウェルスナビにおいてはどのような資産配分パターンであっても最低で5%は金への投資をすることになっています(最大では10%)。金というのは株式が下がった時に上がりやすいという性質を持っているため、相場が悪くなった時のリスクヘッジとして組み込まれています。

まとめると、市場が悪化した時のリスク回避のための方法が、楽ラップは「日本円」の商品を持つことによって、そしてウェルスナビは「金」への投資をすることによって、という違いがあるということです。

これらすべてをみて総括すると、ウェルスナビは楽ラップに比べてリスクもあるけどリターンの可能性もある「積極的な」(=ハイリスク)

せっかく投資をするなら、がっつり儲かる可能性にかけたい!という方は、ウェルスナビにトライしてみてもいいと思います!

逆に、少しでもリスクは抑えたい!という人は、手数料も安くて口コミの運用実績もほとんど変わりがない楽ラップがいいのではと思います!

出金までのスピードはウェルスナビ(WealthNavi)の方が倍ほど早い

お金が必要な時に必要な金額を解約、出勤できるのもラップサービスの便利な点ですが、実際に出金の指示から手元にお金が来るまでにはどのくらいかかるのでしょうか?

表で見た方がわかりやすいので下記にまとめてみます。

| 営業日 | |

| ウェルスナビ(WealthNavi) | 4営業日 |

| 楽ラップ | 10営業日以内 |

ウェルスナビ(WealthNavi)の場合は、「出金」メニューにて出金の依頼をすると、その日の夜に金額分の商品の売却を行い、4営業日後に出金先の銀行口座へ反映されます。

対して楽ラップの場合は、「減額」メニューにて減額(出金)金額を入力すると「10営業日以内」に証券口座に現金が反映されます。

商品によっては10営業日よりも早く反映されるとはいえ、さすがに急にお金が必要になった時に10営業日(約2週間)は長すぎますよね?

ロボアドサービスは、長期間投資し続けることで成果を発揮するため、頻繁な出し入れはないにしても短いに越したことはないですよね。これは、ウェルスナビ(WealthNavi)の優れている点といえます。

少し話はずれますが、全てのサービスのスピードが早い訳ではない様子です。実際に運用している方の口コミをみるとこの様な指摘もあります…

ウェルスナビの自動積立サービスは、引き落とし日から入金日までのタイムラグが長すぎます。この約1/3ヶ月間、ユーザーはウェルスナビに無利子・無保証で積立金を預けることになります。

こちらはウェルスナビ(WealthNavi)が提供している、自動積立サービスに対する口コミですが、自動で引き落としをしてから、入金されるまで非常に時間がかかるということですね。

引き落としから買付まで時間があるということは実質的に損をしていることになりますので、自動積立サービスを使うよりも手動で積み立てた方がお得ということになってしまいます。

ウェルスナビ(WealthNavi)の自動積立サービスを利用する際は気をつける様にしましょう。

ウェルスナビ(WealthNavi)も楽ラップもNISAは非対応

ウェルスナビも楽ラップもNISAを利用することはできません。

NISAは買った金額に対して上限金額が決まっているため、「ラップサービス」として商品を「売ったり買ったり」する以上、NISAの上限金額は簡単に超えてしまうことになるため、ラップサービスとNISAの相性は悪いのです。

ウェルスナビ(WealthNavi)にしかない独自サービスも多数ある!

ここまで、比較してきましたが、比較という軸とは別にウェルスナビ(WealthNavi)独自のサービスもあるのでご紹介しておきます。

WealthNavi(ウェルスナビ)は、「本格的な資産運用サービスを一般的に、そして日本の投資家に」というコンセプトで始まっていますが、ベンチャー企業という体質もあり斬新な機能やサービスを次々とリリースしています。

2018年7月段階で、2つの他のロボアドサービスにはない独自サービスがあるので、ご紹介します。

自動税金最適化(DeTAX)機能

自動税金最適化(DeTAX)機能は、ウェルスナビの運用において利益が出ている時にかかる「税金」をあえて損が出ている商品を売って損益を相殺することで最小限に調整してくれる機能です。

少し詳しくいうと、投資というのはどのような投資であれ「儲かっている」ものについては「譲渡益税」という税金が発生します。

ただこの税金は他の商品で「損をしている」場合にはそれらとあわせてトータルで儲かった額に対してかかる税金なので、他の「損をしている」商品をわざと売って損を「確定」させることで税金を減らすことができるわけです。

このあたりの配慮はさすが、税金にこだわるアメリカでの経験が生きている感じがしますね。

リバランス機能付追加投資

ウェルスナビでは毎月一定額を自動で積み立てることができるのですが、その際に購入する商品を、その時持っている資産のバランスに応じて自動で判断・購入してくれます。

資産というのは持っている間にどれかが上がってどれかが下がってなどを繰り返すうちにバランスが乱れてくるものですが、それを考慮して新しく買う商品を臨機応変に変えてくれるわけです。

まさに「お金だけ」預ければいいよということですね。

ウェルスナビ(WealthNavi)より楽ラップの方が損をしにくいロボアドサービス

ここまでウェルスナビ(WealthNavi)を比較してきましたが、投資商品は楽ラップと比較してハイリスクハイリターンの商品構成ですが、運用実績もまかせられるレベルの実績が出ている様ですし、口コミの評価も悪くない。

申し込みまでのフローも親切!投資先の一つとしてウェルスナビ(WealthNavi)を選んでも問題ない様に思います!

ただ1点注意点も。どちらも投資可能金額は10万円からですが、ウェルスナビを「SBI証券」から申し込もうと思っている人は注意が必要です。

ウェルスナビはSBI証券から申し込むと最低投資金額が30万円からとなるため、「ウェルスナビも楽ラップもどっちも10万円からならSBI証券に口座を持っているしウェルスナビにしよう」と思ってもその場合は30万円が必要になるということです。

この仕組みは本当に意味がわからずただただややこしいのですが、30万円以上をロボアドに回せる人はSBI証券経由でウェルスナビに申し込みましょう。

手数料の面でより安くロボアドを試したい人は楽ラップの方が良いと言えるでしょう。特に楽天会員であれば楽天ポイントをもらえることもあるのでよりお得です。

Writer Profile