イデコ(iDeCo)は節税効果最強!お金を借りてでも100%フル活用したほうがいい理由

最近テレビCMなどでも耳にする機会が多くなった401k(別名:iDeCo(イデコ)。

なんとなくやったほうがいいんだろうなとは思いつつも、いまいちどのような制度かどうすれば始められるのか、どれくらいお得なのかがわかりにくい人も多いでしょう。

最初に申し上げますと…

イデコ(iDeCo)をしないのはもったいない!!

では、なぜイデコ(iDeCo)をしないのはもったいないのか?この制度の仕組みの説明と100%フル活用するための解説をします!

お金を借りてでもフル活用した方がいい理由がわかりますよw

イデコ(iDeCo)は誰でも加入できる節税効果の高い個人型年金を4つのフェーズにわけて説明

イデコ(iDeCo)は、正式名称を「個人型確定拠出年金」といい、60歳以降に受け取る「年金」のひとつです。少しややこしいのですが、さらに401kともいうので覚えておきましょうw

ただ代表的な「国民年金」と違い、「入っても入らなくてもいい」年金のため、よくわからないから入らないという人が多いと思うので、4つのフェーズに分けて説明します。

イデコ(iDeCo)の対象者は20歳〜60歳全員!

まず、大きな勘違いがココ。

会社で年金入ってるから自分は関係ない、公務員だから関係ないと思う人もいるかもしれませんが、20歳〜60歳であれば誰でも入ることができます。

公務員だろうが自営業だろうが主婦だろうが無職だろうが、「誰でも」対象になるということは意外と知られていません。

まあ、実際掛けられる金額は公務員や自営業であればサラリーマンとは異なりますが、加入自体は誰でもできる(するべき)制度なんですね。

イデコ(iDeCo)は国が認めている個人で入られる年金制度

イデコ(iDeCo)は年金です。 つまり、60歳までに積み立てたお金を60歳以降に受け取る「老後」のためにお金を蓄えるための制度であることと大前提として理解しておく必要があります。

これもご存知だとは思いますが…馴染みがある年金には下記の2種類があります。

- 「国民年金」

- 国民全員が加入する義務のある年金

- 「厚生年金」

- サラリーマンであれば加入する年金。俗に言う会社が半分払ってくれるというもの

サラリーマンであれば、国民年金と厚生年金の2階だてが基本となっていますね。

しかしニュースなどでも耳にするように、日本は超高齢化により今のこの2階だての年金制度では十分でないかもしれないといわれています。

そこで、第三の年金として、「個人で」加入できるイデコ(iDeCo)を国が認めているという訳です。

年金なので60歳までに毎月一定のお金を積み立てていき、60歳以降は毎月一定のお金を切り崩して受け取っていくというのが基本的な制度の仕組みです。

この年金制度は、ただ自分でお金を貯金していくのとは大きな違いがあります。それが次で説明する「節税」という観点になります。

イデコ(iDeCo)は節税対策として非常に優れている

イデコ(iDeCo)最大の特徴はなんといってもこの節税効果です。

ピンとこないかもしれませんが、私たちは給料を得ている以上、「所得税」というものを払っています。

具体的に例をあげると、年収500万円の人は年間で100万円以上の税金を払っているんですね。。 毎月の給料から結構な額を引かれる所得税、こんなもの無くなってしまえばいいのにと、誰でも思ったことがあるのではないでしょうか? w

そんなできる限り払いたくない「所得税」を減らすことができるのがこのイデコ(iDeCo)の特徴です。

所得税というのはその名の通り自分の所得に比例してかかってくる税金です。

逆にいうと、この「所得」を下げることができれば支払う所得税は少なくなるということです。 ただ、給料が少なくなると意味がないですよねw

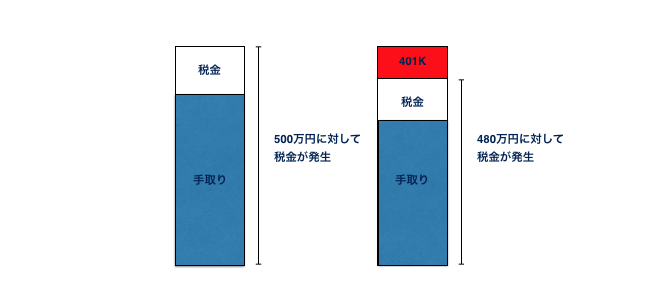

イデコ(iDeCo)を利用することで、「税制上」の所得を下げることができると覚えておきましょう。

イデコ(iDeCo)で自分のために積み立てたお金は、そっくりそのままその税制上の所得から差し引くことができます。

つまり年間で500万円の収入のある人が年間で20万円のお金をイデコ(iDeCo)で積み立てたとすると、年間の「税制上の」収入を500-20で「480万円」としてカウントすることができるのですね。

この20万円分にかかる所得税は人によりますが、だいたい4万〜5万円くらいは所得税が減るイメージとなるので、毎年それくらいの金額を浮かすことができるのです。

イデコ(iDeCo)は運用することもできる

もう一つの特徴は、イデコ(iDeCo)で60歳まで積み立てるのは「現金」でなくても良いということ。

60歳までの長い期間の間、現金で積み立てるのはもったいないと思えば、株式や債券といった商品で積み立てているお金を「運用」することができます。

すると、受け取る頃には積み立てた金額以上のお金を受け取る可能性もあるということですね!

しかも!普通はこういった投資によってお金を増やした場合は増えた金額から税金が引かれるのですが、イデコ(iDeCo)で増えたお金は非課税、つまり200万円増えたら200万円そっくり受け取れるという訳です。

まとめますと、誰でで入ることができる個人型年金のイデコ(iDeCo)は、節税ができてそのままそのお金を資産運用することができ、利益が出たとしても利益分の税金を支払う必要がないという神的な制度ということですww

ここまででイデコ(iDeCo)の魅力が理解できた人は、手数料が最安値の楽天証券で口座開設をしてイデコ(iDeCo)をはじめてみましょう。

口座解説方法がわからない場合は、めんどうな口座開設をスムーズにおこなうための口座開設方法についてまとめているので、楽天証券の口座開設方法ページを一度ご覧ください。

イデコ(iDeCo)を投資している人観点でみる、ちょっとしたメリットとお金がいつもない人には辛いデメリット

イデコ(iDeCo)が神的な制度であることがわかったと思いますが、実際にイデコ(iDeCo)を利用している私が日夜感じているちょっとしたメリットとデメリットについて次はご紹介します。

イデコ(iDeCo)を始めたら毎年ちょっとしたボーナスがもらえる

これ微妙に毎年嬉しいのですが、イデコ(iDeCo)をしていると、自分が納めたはずの所得税が年末調整(自営業の場合は確定申告)のときに戻ってきます。

戻ってくる仕組みとしては、「給料のうち100万円貯金したのでこの給料100万円分において払った所得税返してください。」という感じ。なんか、ありえない返金システムなんですけどそういうことになってるんですw

具体的なイメージとしては、サラリーマンの場合イデコ(iDeCo)の上限は年間で276,000円(月23,000円)です。

この276,000円を老後のために積み立て、その276,000円分の所得税を返してもらえるということになります。

年収によって戻る金額は異なりますが、年収500万円程度なら年間で6万円くらい戻ってくる計算になります。しかも毎年です。

自分の老後のためにお金を貯めているのに、それによって年間6万円くらい、20年続ければ120万円くらいを「タダで」もらえる制度なんですね! 毎年忘れた頃にぽろっと戻ってくるので、正直とても嬉しいですww

イデコ(iDeCo)のデメリットはお金がない人には辛いものだった

節税対策もできるし、投資して利益が出た分の税金は払わなくていいし、毎年ボーナスがもらえるイデコ(iDeCo)ですが、そんな裏技みたいな制度にデメリットはないのか?

一つだけあります。それは「60歳までお金をおろせない」ということです。毎月の掛け金はいつでもストップすることができますが、いちど積み立てたお金は60歳まで取り崩すことはできません。

これはイデコ(iDeCo)が年金である以上当たり前といえば当たり前です。

なので「もしものときにあてに出来る」保険や定期預金などのような商品ともイデコ(iDeCo)は異なり引き落としができないので注意が必要です。

私もどちらかといえば浪費家のタイプで、海外旅行に行ったり、欲しい洋服を買ったりしているといつの間にかお金がなかったり…そんな時に、試しているはずのイデコ(iDeCo)を切り崩したい!と考えるのですが、それは無理なのでそれだけは理解しておいた方がよいでしょう。

イデコ(iDeCo)をやらない理由はほぼない

ただ、30,40歳になるともう立派な大人ですw

ある程度貯金もあるし、正直毎月2.3万円が払えないほど困窮している方は、このページにたどり着いていない様な気もします..

そう考えると、デメリットについては一旦スルーして考えてみると、60歳になれば確実に戻ってくるまぎれもない自分の「資産」になるので、イデコ(iDeCo)で積み立てたお金がリスクにさらされることはありません。

途中で積み立てをやめたとしても、それまでに積み立てたお金は60歳以降にしっかりと受け取ることができます。

結論をいうと、「60歳までに死ぬ予定の人」以外はiDeCoを絶対にやったほうがいいのです。

ファイナンシャルプランナーによるイデコ(iDeCo)の運用商品の選び方のアドバイス

普段から投資をしている人はともかく、イデコ(iDeCo)で初めて投資商品に関わるという人も多いかもしれません。

イデコ(iDeCo)で預けたお金は「定期預金」に置いておくこともできますが、せっかく長期にわたって置いておくお金であれば「投資商品」で置いておくことをおススメします。

「減るのが怖い」という人も、リスクを抑えた運用を行えば年金を増やす確率も格段にアップすることができます。

「よくわからないから」という理由で定期預金においておくのはイデコ(iDeCo)のメリットである運用して生まれた「利益」の分の節税を見逃していることにもなりますからね!

私はファイナンシャルプランナーの資格を持っているので、その観点から何に投資すればいいのかについてご紹介します。

イデコ(iDeCo)の運用商品は商品名ではなくカテゴリを見てみることからはじめる

金融機関でイデコ(iDeCo)に加入して手続きを進めていくと、「どの資産で運用するか」という選択をする画面に行き着きます。

どの商品に何%、と割合を決めていくのですが「いきなりそんなこと言われても、全部知らないし・・」となる人も多いのではないでしょうか?

この運用商品は運用開始したあとでも自由に変更ができるものなので、あまり気負わずに少し「テキトー」に選んでも問題はありません。

もちろん、後々勉強してちゃんと見直す前提ですがw

とはいえその「テキトー」が難しい、というときは商品名は無視して「株式」や「債券」といったその商品の「カテゴリ」に注目してみてください。

- 株式:リスク(減っちゃう可能性)がある分、大きく増える可能性もある

- 債券:リスクは少ないが、大きく増えることもない

- 不動産(REIT):定期的に大きな「利息」を生んでくれる安定的な投資商品

- 商品(コモディティ):景気が悪くても安定していて、完全に独立した値動きをする商品

なんの知識もない人はこれくらいのイメージで選んじゃえば大丈夫です。

30代までは「株式型」でリスクをとって増やす!

では、これらのカテゴリをもとにどういう商品に対して投資するべきなのか?

年代別にご紹介してみますね。 まず、30代までのある程度若くしてイデコ(iDeCo)を始める人であれば、ガンガン増やしにいってもいいと思います。

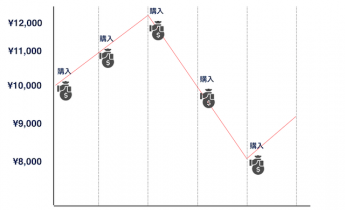

運用期間が長ければ長いほど「株式」型の商品を中心にすれば例え途中で下がることがあっても、長期間の運用でまた上がることも多いので取り戻せる可能性も高いです。

30代の投資タイプ

| 国内株式 | 30% |

| 海外株式 | 30% |

| 国内不動産(REIT) | 20% |

| 国内債券 | 20% |

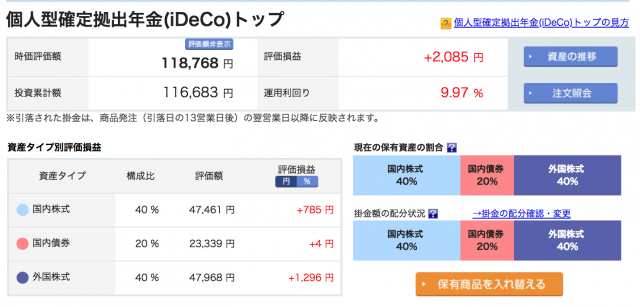

ちなみに、30代の友人に許可をもらいポートフォリオのキャプチャをもらいました。イケイケどんどんの性格なのでさらにリスクをとってこういうポートフォリをなっています。

| 国内株式 | 40% |

| 海外株式 | 40% |

| 国内債権 | 20% |

まだ、運用3ヶ月目の成績ですが、このような感じに推移しています。

少し上がっている!こちらの成績については、引き続き更新していきますね!

40代からは「債券型」でリスクを押さえて堅実運用に!

次に40歳代の方。 40歳を越えてくると受け取りも視野に入ってくるため「債券型」といった値崩れしにくい商品を多めに設定したほうがいいでしょう。

その中でも、「海外債券」の方が利率がいいのでオススメです。

40代の投資タイプ

| 海外債券 | 30% |

| 国内債券 | 30% |

| 国内不動産(REIT) | 20% |

| 国内株式 | 10% |

| 海外株式 | 10% |

途中でいくらでも変更できるのでまずはやってみる!

この商品の配分については運用のプロがやっても人によって全く違うものとなるので、正解がそもそもありません。

どれだけのリスクを取れるかは性格にもよりますしね。

なので運用していく中で様子を見ながら、そして勉強しながら変化させていくという前提で全然OKなんです。

それよりも「よくわからない」といって時間が経ってしまう方が、刻一刻と節税できるはずのお金を無駄にしていることになるのでまずは少しでも早く始めることが何よりもお得になります。

イデコ(iDeCo)をはじめる金融機関は楽天証券がオススメな理由

イデコ(iDeCo)に加入できる金融機関はたくさんあり、証券会社を中心に銀行でも受け付けている場所が増えてきました。

運用商品や手数料など、金融機関によっていろいろな違いがありますが、「楽天証券」は数あるイデコ(iDeCo)の運用管理期間のなかでもトップクラスのクオリティを誇っています。

その理由についてご紹介します。

最大のメリットは手数料が安い!というか無料!

イデコ(iDeCo)には年間で運用手数料がかかる金融機関も多いのですが、楽天証券はこのイデコ(iDeco)の手数料を無料としています。

楽天証券とSBI証券の比較ページでも書いていますが、ライバルのSBI証券と競って無料にした経緯もありますが、イデコ(iDeCo)が長期にわたる運用である以上、手数料は少しの差でも将来的には大きな差となります。

年金基金への手数料はどこの金融機関で加入してもかかってくるため完全無料というと語弊がありますが、楽天証券はイデコ(iDeCo)の運用管理期間で手数料が最も安いと言い切ることはできるでしょう。

商品が厳選されている

次に運用できる商品ですが、楽天証券のイデコ(iDeCo)は「31本」に厳選されているということです。

商品は多い方が良いというような口コミもあったりしますが、どんなに商品数があっても最終的に選ぶ商品は数本です。

楽天証券では初心者が迷わないように「ファンドアナリスト」という専門家が多くの商品の中から手数料や安全性、パフォーマンスを考慮してイデコ(iDeCo)に適していると考える商品を絞ってくれているので、逆にいうとどれを選んでも変なものはない状態にしてくれています。

「セゾン投信」などはもともと買うことのできなかった商品なので、詳しい投資家の間では「これまで買えなかったあのセゾンが楽天証券のイデコ(iDeCo)で買えるようになったらしい」と話題になったものもあります。

他の商品と一括管理が出来る

最後に、これは最大の楽天証券の武器ともいえますが、管理がしやすいことが挙げられます。

楽天証券に口座を持っていると、ログインして「確定拠出年金」のボタンを押すと今どれくらい積み上がっていて運用でどれだけ増えているかや、これまでの推移、運用商品の変更などが非常にわかりやすく確認・操作できます。

こんな感じですね!

他にも株式や投資信託などの商品を持っている場合は一つのアカウントですべて管理ができるためまさに「投資用口座」としての一括管理が他の期間に比べて圧倒的に優れています。

他にも株式や投資信託などの商品を持っている場合は一つのアカウントですべて管理ができるためまさに「投資用口座」としての一括管理が他の期間に比べて圧倒的に優れています。

イデコ(iDeCo)は楽天証券の口座開設と同時に行える!

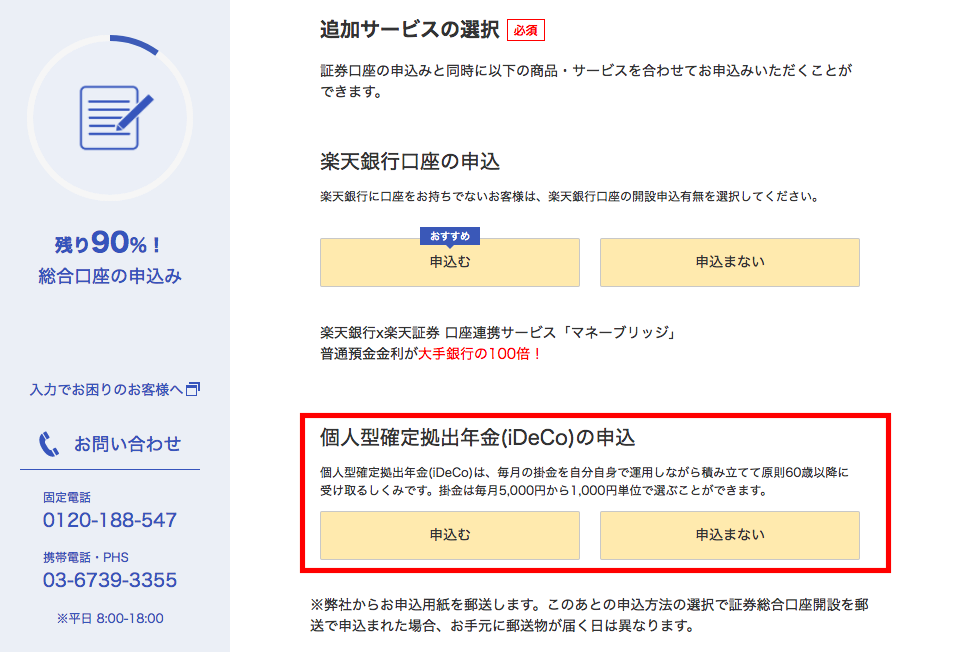

さて楽天証券でイデコ(iDeCo)を始めようと思ったらどうすればよいか? 「楽天証券に口座を開設」すればOKです。

楽天証券では口座を開設するときにイデコ(iDeCo)も同時に申し込みができるので、楽天証券のサイトから口座開設をしていけばイデコ(iDeCo)の口座もできているということになります。

楽天証券の口座申し込みの中で名前や住所を入力していくと「個人型確定拠出年金(iDeCo)の申込」という欄があるのでこれで「申込む」を選択するだけです。

あとは必要な情報を入力していけば数日で手元にログインに必要な「ID」と「パスワード」が届くので楽天証券のサイトから入力してログインすればすぐに確認や設定ができるようになります。

以上が、イデコ(iDeCo)は節税効果最強!お金を借りてでも100%フル活用したほうがいい理由でした。

ここまで内容がわかれば、お金を借りてでもやった方がいいということがわかりますよね。 毎月老後のためになんとなくお金をためているのであれば、イデコ(iDeCo)を利用してみてはいかがでしょうか?

Writer Profile