投資初心者にすすめるひふみ投信の最適な使い方

楽天証券でも購入することができる、ひふみ投信はご存知でしょうか?

カンブリア宮殿にも「4年でお金が2倍に!」と紹介され注目をしている方も多いのではと思います。

では、ひふみ投信とはどういう投信なのか?はたまた特徴は?更に投資初心者の方にオススメするひふみ投信の最適な使い方について紹介いたします。

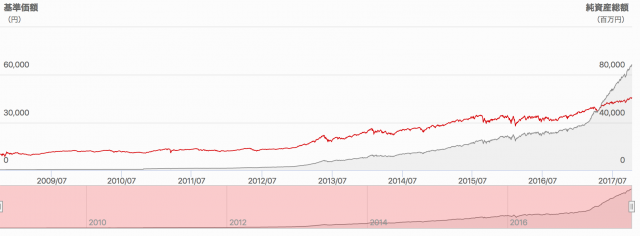

ひふみ投信に投資して4年でお金が2倍になったというのは本当だった!

「ひふみ投信」とは、レオス・キャピタルワークスという運用会社が運用する国内株式に投資している投資信託です。

同社の藤野社長というファンドマネージャーはメディアにもよく出ているので、知っている人も多いかもしれませんね。

彼が登壇するセミナーは投資家の中でも大人気です。

この藤野社長率いる「レオス」ですが、なんと運用しているのはこの「ひふみ」のみ!飲食店でいうとメニューが1つしかない状態なので、ひふみ投信=こだわりの頑固ラーメン屋と覚えておきましょうw

それだけにこの商品の運用には会社全体で命をかけていると言えますね。

国内株式に投資している商品になりますが、投資先はファンドマネージャーが足で稼いで判断していることから、厳選に厳選を重ねて判断しております。(当たり前ですが非常に重要!)

その結果、右肩上がりで実績も伸びております!

4年で2倍どころか、9年で4倍!

長期間に渡って成果を出し続けているのは信頼できますね。かなりこだわりと実績のある運用をしているため国内でもトップクラスに注目度の高い商品となっています。

(追記…)

私の調べ不足でしたが…

もともとは日本株一本で運用していたひふみ投信でしたが、2017年6月より米国株へも投資を開始しました。

ただ、ポリシーは変えず、現地調査をして銘柄を選定しているようで、まずは「Amazon」「Microsoft」の2銘柄を投資先として決定したとのことです。

メジャーな銘柄なため「結局そこかい!」となった投資家も結構いたかと思いますが、変にマイナーな銘柄にこだわっているわけではなくいいと判断した銘柄はメジャーだろうとマイナーだろうと投資するという方針が垣間見えた気がします。

今後も米国株の銘柄は追加予定とのことなので、期待していきたいですね!

ひふみ投信はアクティブファンドのデメリットをカバーている商品

ひふみ投信を理解する上で、覚えておくべき言葉が「アクティブファンド」という言葉です。

そもそも、アクティブファンドってなに?という方もいると思うので、簡単に説明します!アクティブファンドの反対語がインデックスファンドなので、合わせて説明しますね!

特徴 | 手数料 | |

アクティブファンド | 銘柄を選定して全体(日本株でいうと「日経平均」や「TOPIX」など)の動きを上回る成果を上げることを方針として投資をするファンド。

| 高い |

| インデックスファンド | 「平均どおり」の成果を目指すものは「インデックスファンド」 | 低い |

こちらを受けて、アクティブファンドのデメリットについて2点まとめてみます。

- インデックスファンドに比べて投資先(銘柄)をより研究するコストがかかるため手数料が高くなりがち

- 積極的な投資により平均よりも低いパフォーマンスになってしまう可能性がある

が、ひふみ投信は、企業努力によりこれらの改善に勤めていますので、それぞれ紹介しますね!

ひふみ投信はアクティブファンドの中でも手数料は抑えめ

手数料が安いという特徴から、最近はインデックスファンドブームです。

ただ、インデックスファンドブームもなんのその、「ひふみ投信」は高い実績を出していること、アクティブファンドの中でも良心的な手数料ということから、群を抜いて人気商品となっています。

その理由が、アクティブファンドの中でも手数料が抑え目に設定されているという点です。

通常、アクティブファンドであれば2%程度近く取るファンドもザラですが、ひふみ投信は手数料を1.0584%/年とアクティブファンドの中では安く抑えています。

割安商品の徹底した買い付けで右肩上がりの成績を残る

次にパフォーマンスが低くなってしまうのではという点。

先ほどのグラフのように、ひふみ投信は4年で2倍、9 年で4倍のパフォーマンスで運用できています。

ひふみ投信の投資方針はとにかく「その時々で『割安』にある銘柄」に投資すること。

相場がいい時も悪い時も、事業内容・業績をその足で調査し、「良い」と判断した企業が割安、つまりまだあまり買われていない状態にある株に投資しているのです。

実際にその実績(パフォーマンス)は日本株全体のパフォーマンスを上回って利益を出しているため、人気があるわけですね。

要は「結果を出している」ファンドなわけです。

手数料は抑えつつ、平均以上のパフォーマンスを叩き出していることから、ひふみ投信は、「多少の手数料がかさむ以上の利益をもたらすアクティブファンド」として評価されているわけです。

ひふみ投信で注意すべき点は手数料と海外株式割合

いいことばかりのひふみ投信のように見えますが、そこは投資商品なのですべてにおいて優れている!と言えるわけではありません。

私が思う、ひふみへの投資を検討する上で気をつけるべき点をについてもまとめておきますね!

信託報酬はインデックス型のものよりは高い

ひふみ投信の信託報酬は年間で1.0584%と他の「アクティブファンド」などと比べると安く見えますが、あくまでも「インデックスファンド」の水準からすると割高になります。

平均的な運用よりも少し高い手数料を払って「ひふみの運用」に任せているのだという自覚は忘れてはならないですね。

海外株式の比率は高まっていく可能性が高い

米国株も投資対象として一部組み入れられているひふみ。

現段階では投資先はあくまでも日本株が中心のため海外株式の影響は限定的ですが、今後海外株式の比率が高まる可能性も当然あります。(あくまでも可能性)

比率が増えたからといって海外株式が悪いという訳でもなく、運用方針の上でそれが効率的と判断してのことですから、期待していいポイントでもあるのですが、もしひふみを「日本株投信」という前提で資産に組み入れているとすると注意が必要です。

日本円建てで安定的に運用していたつもりが海外の株式の比率が高まって気がつけば為替の影響を受けやすくなっていた!という状況にもなる可能性があります。

日本の資産ということにこだわっている場合は、定期的に運用報告をチェックして海外資産の割合を把握しておきたいところです。

実際にひふみ投信で投資した人の口コミをみても信者の多さがわかる

これまで色々と説明してきましたが、ひふみ投信は私の周りでも投資している人が多く大人気だったりしますw

購入している人は投資の大ベテランから、ちょっとミーハーな投資初心者まで様々です。

そんな購入者たちの代表的な感想はネットでもよく見られます。

これまではアクティブファンドというだけで敬遠していましたが、藤野さんの投資哲学が琴線にふれたことをキッカケに、ひふみプラスを買ってみました。

やはり昨今の投資のブームとしては「インデックス大正義」という風潮があり、アクティブファンドというだけで敬遠されていましたが「ひふみなら!」ということで購入に踏み切っている投資家は多いようです。

ちなみに10%を目途に外国株を組み入れてくとのことですので、私のアセットアロケーションもそれに応じて変えていく必要がありそうです。

こちらはひふみの米国株への投資を受けてのようですが、それによって他の資産の配分をコントロールするという、ひふみ中心とも言える運用をしているようですね。

このように、口コミをみてもなんか流行っているから買ってみたというより、運用会社(レオス)の投資哲学に共感して購入していたり、もはや資産運用の中心をひふみに任せたりと、絶大な信頼が伺えます。

少し運用がうまくいかないことが今後出た時にどのような声が上がるのかも要注意ですね。

ひふみとひふみプラスどちらを購入するかは、それぞれのメリットをみて判断するべき!

ここまでひふみ投信をみてきて、「ひふみ投信いいじゃないか!」とサイトを見てみると、「ひふみ」と「ひふみプラス」という2つの商品があるります。

ん?と思いますが、これ、実は全く同じ商品ですw。

ではなぜふたつの商品があるかのように見えているかというと、レオスから購入するか、証券会社から購入するかという違いです。

では、それぞれどういうメリットがあるのかについてまとめてみます。

レオスキャピタルワークスから直販で買う「ひふみ」は長期間と保有すると手数料が40%カットできる

ひふみを運用するレオスから直接、ひふみを買う最大のメリットは、保有期間に応じて「信託報酬」が安くなることです。

信託報酬といえば投資信託を「持っているだけで」かかる実質の手数料ですが、ひふみの場合は1.0584%と決まっています。

これはどこの証券会社で買っても同じなのですが、「ひふみ」つまり直販の場合は下記のように手数料が下がっていきます。

| 最初の5年間 | 1.0584% |

| 5年以上保有 | 0.8584% |

| 10年以上保有 | 0.6584% |

これは大きなコストメリットですね!

買付時の手数料も直販の場合は無料となっていますが、他の証券会社でも(ネット証券であれば)ほとんど無料なのでここはメリットとは言いにくいですね。

特に、大きな金額を長期間置いておくつもりの人にとっては信託報酬の割引メリットは大きいと言えるでしょう。

証券会社で買うひふみプラスは複数投資していれば管理が楽になる

証券会社から購入する場合は「ひふみプラス」という商品になりますが、メリットとしてはやはり他の商品と合わせて管理ができる点でしょう。

レオスキャピタルワークスに口座を作ってもひふみ以外は買うことができませんが、証券会社で購入しておけば他にも持っている投資信託や株式とあわせて管理ができるため手間が減り、楽です。

ネット証券であればひふみプラスの買付手数料もほとんどの会社が無料なのでコストがかさむということもありません。

他にも金融商品を持っている人には証券会社での管理がおすすめです。

ひふみがオススメの人とひふみプラスがオススメの人は違うのできちんと判断を!

直販と証券会社での購入を比較するとお互いにメリットがありますが、資産運用を「ひふみ」だけで行う人、もしくは「大きな金額」を「長期間」ひふみに預ける人は「ひふみ」、つまりレオスキャピタルワークスに口座を開いて購入することがオススメです。

逆に、他にも金融商品を持っていたり購入したい人、もしくは状況によってはひふみを10年以内に解約する可能性がある人は証券会社から購入する「ひふみプラス」がオススメです。

楽天証券やSBI証券に口座があると他にも幅広いサービスや商品がありますからね。

ひふみ投信を購入する際はどのようなプランで購入するつもりなのかによって「どこで買うか」が変わってくるということですね。

楽ラップと別で「ひふみ」をプラスする2つのメリット

楽ラップに限らず、資産運用を「インデックス」中心に組み立てている人は多いと思います。

長期的な資産運用を考えるとコストを重視するというのは非常に重要ですし、「ミスしない」ためにも「インデックスでコツコツと」というのは資産運用の常識になりつつあると言えますので。

ただ、こういったインデックス、つまりその市場全体に投資する方針を中心としながらもそこに少し「ひふみ」のようなアクティブファンドを加えることは、2つの理由から非常に効果が高いと言えます。

国内株の資産割合を高めに維持できる

楽ラップやバランス型の投信では、運用のなかで市況に応じて資産の割合を変化させています。

もちろんそれが魅力なのですが、そのような状態だと国内の市況が悪い時に気がついたら自分の資産のほとんどが海外のものに!ということがしばしば起こります。

市況を踏まえてのことなので問題はないのですが、現預金の割合が少ない人、つまり金融資産のほとんどを投資にまわしている場合は海外資産中心だと不安になりますよね?

そこで「ひふみ」のように国内株だけで運用しているファンドを一定割合持っておくと、資産全体で国内株式の割合を高められるので為替的にもリスクを抑えて運用ができます。

大きく儲けるチャンスを持っておける

もう一つのメリットは、「大儲け」のチャンスがくるということです。

インデックス運用では、指数に連動した安定的な運用になるので大きく下がらない代わりに大きく上がらないという特徴があります。

楽ラップの運用実績をみていただければわかる通り、約1年間運用して11%増というのは嬉しい成果ではありますが、ひふみ投信の4年で2倍といわれるとやはり魅力的に感じる…w

インデックス運用では、投資の醍醐味でもある個別株による「大幅上昇」の恩恵は受けられませんが、「ひふみ」のように個別銘柄を研究して投資しているファンドであれば、うまくいくと投資している株が大幅に上昇したりするとかなりプラスになります。

こうしたチャンスを持っておけるのがアクティブファンドの魅力であり、「ひふみ」は実際にそういった実績を出していると言えますね。

結局は「ひふみプラス」を資産運用に「プラス」!

というわけでひふみを資産運用の中心にするというよりも、証券会社で投資信託やラップなどの商品でリスクを抑えて確実な運用を中心とした上で「ひふみプラス」もちょろっと買っておく。

あるいは少しずつ積み立ててみるというのが理想的な使い方と言えるでしょう。

商品としては、人気だけではなく運用もしっかりしていて実績もありますのでいずれにしても「買い」であるということは強くオススメします!

Writer Profile